Die Zinswende in drei Akten – Ursachen, Folgen und Ausblick

Von Ullrich Angersbach, Diplom-Kaufmann, Fachautor und Marketingcoach

Inhalt

- Einleitung: Wie Leitzinsen die Wirtschaft verändern

- Historischer Rückblick (1980er–2021): Von zweistelligen Zinsen zu Negativzinsen

- Der Inflationsschock & die Zinswende 2022–2023

- Die nächste Wende: Erste Zinssenkungen ab 2024

- Auswirkungen auf Kapitalmärkte & Anleger

- Strategien in der Zinswende: Für Sparer, Häuslebauer, Unternehmen

- Geldpolitik zwischen Stabilität und Krisenbewältigung: Ausblick

- Grafiken & Quellen

- Über den Autor

- Haftungsausschluss

Kernaussagen auf einen Blick

- Die Zinswende seit 2022 beendete die Nullzinsära – ab 2024/2025 folgen erste Zinssenkungen.

- Treiber: Nach-Corona-Effekte, Lieferengpässe, Energiepreisschock, expansive Fiskalpolitik und verschobene Arbeitsmärkte.

- Für Anleger zählen Diversifikation, Laufzeitenmanagement (Duration) und ein klarer Risikobudget-Ansatz.

- Die Balance der Zentralbanken bleibt heikel: zu spät lockern vs. zu früh straffen.

Einleitung zur Zinswende: Wie Leitzinsen die Wirtschaft verändern

Über viele Jahre galt der Zins als Relikt vergangener Wirtschaftsepochen. Spätestens ab 2022 änderte sich das grundlegend: Eine Phase rasant steigender Leitzinsen folgte auf ein Jahrzehnt geldpolitischer Lockerheit. Nun, im Jahr 2025, zeichnen sich bereits wieder erste Zinssenkungen ab. Die Zinswende ist kein technisches Detail, sondern das sichtbarste Instrument der Geldpolitik – mit direkten Folgen für Kredite, Investitionen, Wechselkurse und damit für Wachstum, Beschäftigung und die Kapitalmärkte.

Die jüngste Entwicklung zeigt, wie eng Finanzmärkte, gesellschaftliche Trends und politische Entscheidungen miteinander verflochten sind. Wer Auswirkungen verstehen will, muss drei Akte unterscheiden: das lange Abgleiten in die Nullzins- und Negativzinswelt, den Inflationsschock mit der Hochzinsphase und den Übergang zu moderat sinkenden Zinsen, der aktuell Gestalt annimmt.

Historischer Rückblick (1980er–2021): Von zweistelligen Zinsen zu Negativzinsen

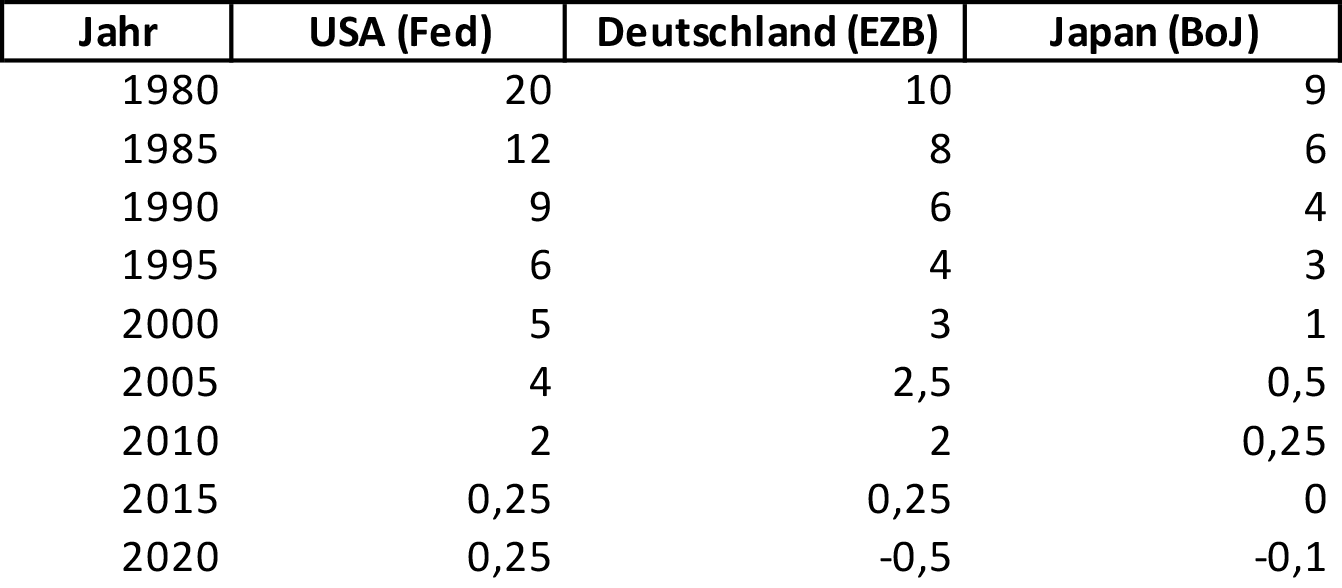

Der langfristige Trend nach unten

In den frühen 1980er-Jahren reagierten Zentralbanken wie die US-Notenbank Federal Reserve unter Paul Volcker auf galoppierende Inflation mit massiven Zinserhöhungen – in der Spitze über 20 %. Seither setzte – mit kurzen Unterbrechungen – ein Abwärtstrend ein, getrieben von:

- Globalisierung (kostengünstige Produktion, importierte Preisstabilität),

- Demografie (alternde Gesellschaften erhöhen das Sparvolumen),

- Technologischer Fortschritt (Produktivität, Preisdruck),

- Krisenpolitik (Dotcom-Krise, Finanzkrise, Pandemie) mit wiederholten Zinssenkungen.

Fazit zur Nullzinsphase

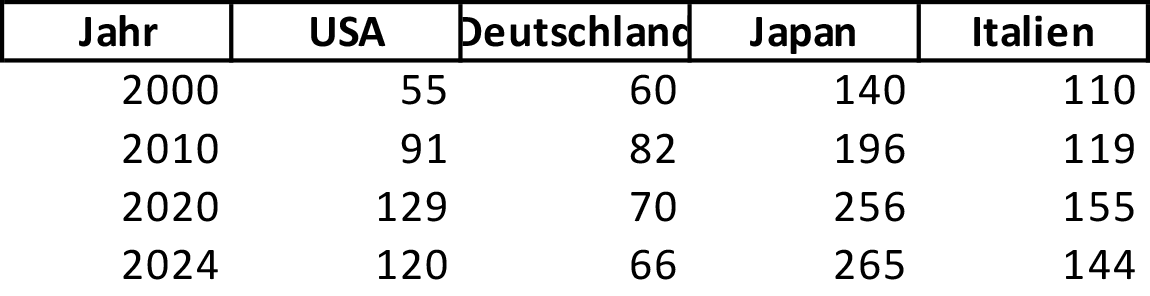

Das Ergebnis war eine lange Periode negativer Realzinsen, in der Vermögenswerte wie Aktien, Immobilien und Gold stark an Wert gewannen. Häufig spricht man von finanzieller Repression – einer Umverteilung von Gläubigern zu Schuldnern durch niedrige Zinsen.

Der Inflationsschock & die Zinswende 2022–2023

Ursachen des Inflationsanstiegs

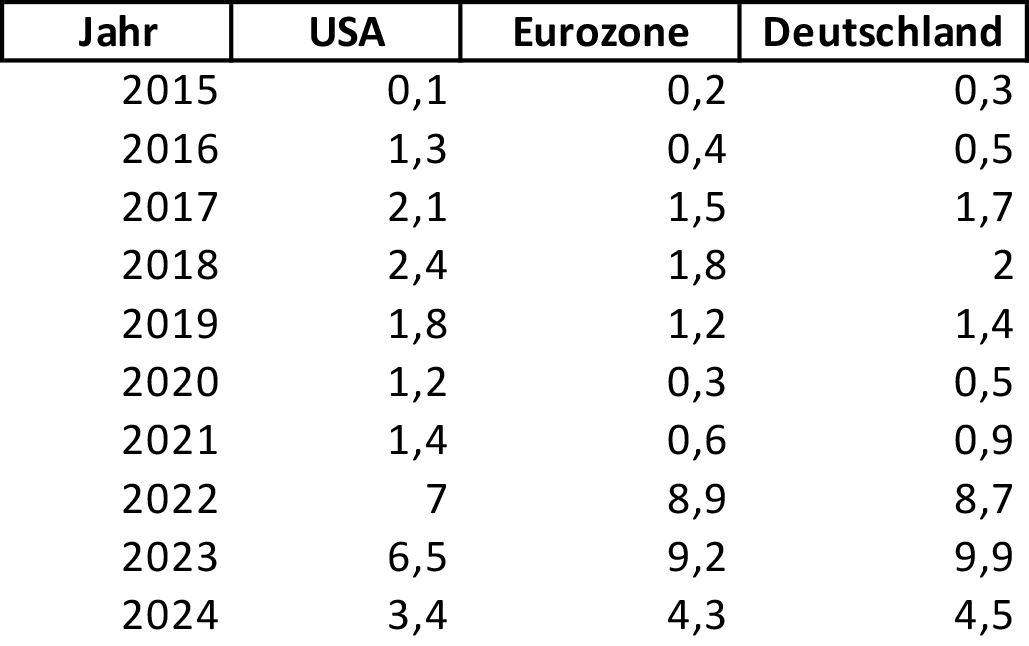

Die Nachwirkungen der Corona-Pandemie, Lieferengpässe, geopolitische Konflikte und massive Konjunkturprogramme führten ab 2021 zu einem globalen Inflationsschub:

- Inflation im Euroraum: zeitweise über 10 %

- Inflation in den USA: zeitweise über 9 %

Reaktionen der Zentralbanken

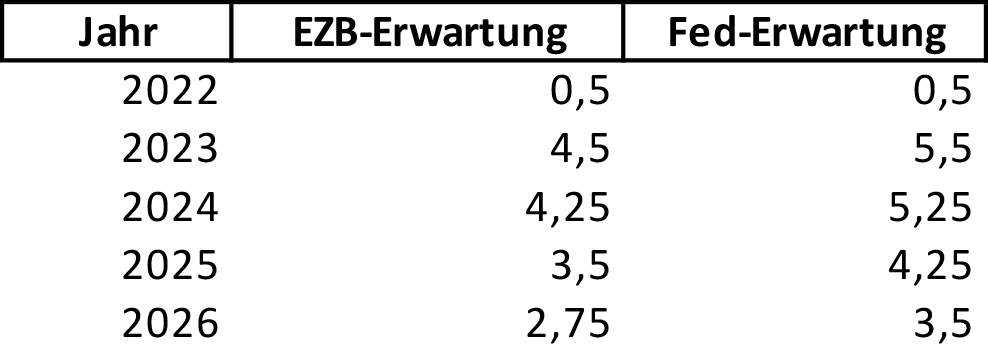

- EZB: von −0,50 % (Juni 2022) auf 4,50 % (September 2023)

- Fed: von 0,25 % (März 2022) auf 5,50 % (Juli 2023)

Auswirkungen auf Finanzmärkte

- Rückgang bei Immobilienpreisen und Bauaktivität,

- hohe Volatilität an den Anleihemärkten,

- zunehmender Druck auf hochverschuldete Staaten und Unternehmen.

Die nächste Wende: Erste Zinssenkungen ab 2024

Warum wieder Zinssenkungen?

- Inflationsraten nähern sich dem Zielwert von 2 %,

- das Wachstum schwächt sich ab (insb. in Europa),

- Rezessionsrisiken nehmen zu,

- das Finanzsystem zeigt Anfälligkeiten (Liquidität, Zinsänderungsrisiken).

Die EZB leitete im Juni 2024 den Wendepunkt ein (Leitzins 4,25 %). Auch die Fed signalisierte für 2024/2025 moderate Schritte nach unten.

Auswirkungen der Zinswende auf Kapitalmärkte und Anleger

Aktienmärkte

- Chancen: Bewertungsaufschwünge bei sinkenden Zinsen (v. a. zinssensitive Segmente).

- Risiken: schwache Konjunktur, Margendruck, Refinanzierungskosten.

- Selektion: Qualität (Cashflows, Bilanzstärke), Dividendenstabilität, Sektordiversifikation.

Renten & Anleihen

- Renaissance der Kupons: attraktive laufende Erträge nach Jahren der Nullzinsen.

- Duration: längere Laufzeiten profitieren stärker bei fallenden Zinsen, schwanken aber mehr.

- Bonität: sorgfältige Emittentenauswahl, Spread-Risiken im Blick behalten.

Immobilien

- Nachfrage abgekühlt: höhere Finanzierungskosten, strengere Bankprüfung.

- Preisdruck: regional differenziert; Lage, Energieeffizienz und Objektqualität zählen.

- Finanzierung: Zinsbindung, Tilgung, Eigenkapitalquote und Liquiditätsreserve sind Schlüsselfaktoren.

Edelmetalle & Rohstoffe

- Gold: Krisenschutz, schwächere Realzinsen oft unterstützend.

- Rohstoffe: stark konjunktur- und geopolitikabhängig; hohe Volatilität einkalkulieren.

- Diversifikation: maßvoller Portfolioanteil, klare Risikoparameter.

Strategien in der Zinswende: Für Sparer, Häuslebauer, Unternehmen

Privatanleger

- Anleihen-Leiter (Bond Ladder) über 2–7 Jahre zur Staffelung von Zins- und Reinvestitionsrisiken.

- Duration-Management: moderate Ausweitung, wenn sinkende Zinsen erwartet werden.

- Aktienmix: Qualitäts-/Dividendenwerte plus gezielter Anteil Wachstumswerte.

- Liquidität: Notgroschen (3–6 Monatsausgaben) bleibt Pflicht.

- Rebalancing: diszipliniert, z. B. halbjährlich; Steuern & Kosten beachten.

Baufinanzierung & Eigennutzer

- Zinsbindung passend zum Risikoprofil (10–15 Jahre häufig sinnvolle Bandbreite).

- Tilgung realistisch wählen; Option zum Tilgungssatzwechsel prüfen.

- Forward-Darlehen zur Sicherung erwarteter Zinsbewegungen abwägen.

- Energieeffizienz (Sanierung, Standards) beeinflusst Kreditkonditionen und Werthaltigkeit.

Unternehmen

- Refinanzierung frühzeitig planen; Covenants, Zinsbindungen und Liquiditätslinien diversifizieren.

- Investitionen priorisieren (Kapitalrendite > Kapitalkosten); Capex phasen.

- Zins-Hedging (z. B. Swaps) zur Glättung von Zinsrisiken erwägen.

Hinweis: Dieser Beitrag ist keine Anlageberatung. Entscheidungen stets auf die persönliche Situation, Ziele und das individuelle Risikoprofil abstimmen.

Geldpolitik zwischen Stabilität und Krisenbewältigung: Ein Ausblick

Zentralbanken müssen einen schmalen Grat beschreiten: Sind die Zinsen zu hoch, brechen Investitionen ein und Kreditmärkte leiden; sind die Zinsen zu niedrig, geraten Preisstabilität und Währungsvertrauen unter Druck. Strukturelle Faktoren wie Fragmentierung der Globalisierung, geopolitische Unsicherheit und die Dekarbonisierung sprechen mittelfristig für volatilere Preisentwicklungen – und damit für eine aktivere, datenabhängige Geldpolitik.

Weiterführende Literatur und Datenquellen zur Zinswende

Grafikquellen

- Grafik 1: Bundesbank, Federal Reserve, Bank of Japan, IWF

- Grafik 2: Eurostat, U.S. Bureau of Labor Statistics (BLS), Destatis

- Grafik 3: Bloomberg, EZB Survey of Professional Forecasters (SPF), FOMC-Projektionen

- Grafik 4: IMF Fiscal Monitor, Eurostat, McKinsey Global Institute

Empfohlene Fachliteratur

- Goodhart & Pradhan: The Great Demographic Reversal

- Mark Schieritz: Zinsen – Der Preis des Geldes

- David Wessel: Central Banking after the Great Recession

- Jens van Scherpenberg: Die Bilanz

- IWF: World Economic Outlook

Über den Autor

Ullrich Angersbach, Diplom-Kaufmann und Fachautor für Wirtschaftsthemen, ist zugleich Marketingcoach und langjähriger Experte für Finanzprodukte. In zahlreichen Veröffentlichungen analysiert er kritisch das Zusammenspiel von Geldpolitik, Kapitalmärkten und Investitionsverhalten.

Weitere Artikel von und über Ullrich Angersbach:

Haftungsausschluss

Die Informationen in diesem Dokument dienen ausschließlich Informationszwecken und stellen keine Finanz-, Anlage- oder Rechtsberatung dar. Die dargestellten Beispiele und Strategien sind hypothetisch und können nicht als Grundlage für tatsächliche Investitionsentscheidungen verwendet werden. Jede Investition ist mit Risiken verbunden, und vergangene Erfolge garantieren keine zukünftigen Ergebnisse. Konsultieren Sie bitte einen qualifizierten Fachberater, bevor Sie finanzielle Entscheidungen treffen. Weder der Autor noch das Unternehmen übernehmen Verantwortung für Verluste oder Schäden, die aus der Nutzung der hier enthaltenen Informationen resultieren könnten.

© 2025 Ullrich Angersbach. Alle Rechte vorbehalten.